Was sehen Sie hier?

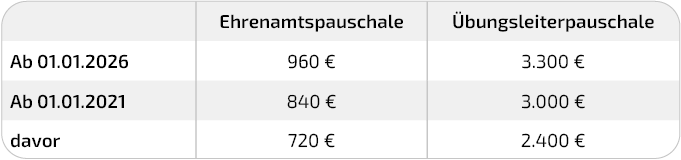

In der vorangegangenen Tabelle sehen Sie die Entwicklung der Ehrenamtspauschale und der Übungsleiterpauschale in den Jahren vor 2021 bis 2026. In 2026 soll die Ehrenamtspauschale auf 960 Euro jährlich erhöht werden und die Übungsleiterpauschale auf 3.300 Euro jährlich.

Hinweis: Die Erhöhung ab 2026 wurde im Steueränderungsgesetz 2025 beschlossen. Dieses wurde Anfang Dezember vom Bundestag verabschiedet, der Bundesrat muss allerdings noch zustimmen.

Hier können Sie weitere Steueränderungen für 2026 nachlesen: „Steueränderungen 2026 – Das ändert sich für Sie!“

Wer profitiert von der Übungsleiterpauschale?

Der Staat berücksichtigt ehrenamtliche pädagogische, pflegerische oder künstlerische Tätigkeiten. Dazu zählen beispielsweise:

- Übungsleiter:innen

- Ausbilder:innen

- Erzieher:innen

- Betreuer:innen

- Künstlerische oder musikalische Tätigkeiten

- Nebenberufliche Pflege alter, kranker oder behinderter Menschen

Wer profitiert von der Ehrenamtspauschale?

Wenn Sie Ihr Engagement in der Verwaltung, Leitung oder Wartung ausüben, können Sie die Ehrenamtspauschale beanspruchen. Beispielsweise diese Tätigkeiten fallen darunter:

- Vorstandsmitglied

- Hausmeister:in oder Platzwart:in einer Sportanlage

- Bürokraft eines gemeinnützigen Vereins

- Reinigungskraft für Vereinsräume mit zweckgebundener Nutzung

Folgende Tätigkeiten werden nicht begünstigt:

- Verkauf von Speisen oder Getränken bei Vereinsveranstaltungen

- Verkauf von Sportartikeln im vereinseigenen Laden

- Organisation von geselligen Veranstaltungen mit Eintritt

- Gewinnung von Banden- oder Trikotwerbung

Voraussetzungen für den Steuervorteil durch Ehrenamt

Es gelten strenge Voraussetzungen, die alle erfüllt werden müssen, damit Sie von dem Steuervorteil profitieren können. Diese Voraussetzungen gelten sowohl für die Ehrenamts- als auch für die Übungsleiterpauschale.

Ehrenamt nur nebenberuflich

Die Tätigkeit darf stets nur nebenberuflich erfolgen. Nebenberuflichkeit liegt nur dann vor, wenn die Tätigkeit nicht zu den Aufgaben des Hauptberufs gehört und – auf das Jahr bezogen – nicht mehr als ein Drittel der Arbeitskraft beansprucht. Das entspricht weniger als 14 Stunden je Woche.

Achtung: Mehrere derartige Tätigkeiten werden zusammengerechnet.

Auch ohne Hauptberuf profitieren beispielsweise folgende Personengruppen von der Ehrenamts- oder Übungsleiterpauschale:

- Rentner:innen

- Studierende

- Hausfrauen oder -männer

Erhalt einer Aufwandsentschädigung

Die Ehrenamts- bzw. Übungsleiterpauschale kann nur dann angewendet werden, wenn auch tatsächlich eine Aufwandsentschädigung in Form einer Zahlung erfolgt. Häufig wird mit den Ehrenämtlern:innen eine Honorarvereinbarung getroffen. Meist wird auch vom Arbeitgeber bzw. Dienstherrn auf die Steuerpflicht hingewiesen.

Übrigens: Wer aufgrund der Pandemie nicht tatsächlich tätig werden konnte, gleichwohl aber seine vereinbarte Vergütung weiterhin erhielt, darf diese trotzdem im Rahmen der Übungsleiterpauschale oder Ehrenamtspauschale steuerfrei vereinnahmen.

Nur bestimmte Organisationen oder Zwecke

Zuletzt ist der Zweck Ihres Ehrenamts bzw. die Organisation, für die Sie tätig sind, entscheidend dafür, ob Sie die Übungsleiter- oder Ehrenamtspauschale geltend machen können oder nicht. Ihr Ehrenamt muss in beiden Fällen im ideellen Bereich stattfinden.

Diese Organisationen werden begünstigt:

- Öffentlich-rechtliche Körperschaften: Universitäten, Fachhochschulen, Schulen, Volkshochschulen

- Gemeinnützige Körperschaften: Sportverein, Sportbund

- Juristische Personen: Bund, Länder, Gemeinden

- Organisationen mit gemeinnützigem Zweck: Jugend- und Altenhilfe, Denkmalschutz, Tierschutz, Gleichberechtigung

- Organisationen mit mildtätigem Zweck: Unterstützung von hilfsbedürftigen Personen

- Organisationen mit kirchlichem Zweck: Religionsgemeinschaften

Wenn Sie sich nicht sicher sind, ob Sie diese Voraussetzungen erfüllen, können Sie sich gerne an eine:n unserer Beratungsstellenleiter:innen in Ihrer Nähe wenden. Unsere Steuerexperten:innen unterstützen Sie gerne. Jetzt Beratungsstelle finden.

Anwendungsfall: Fällt Nachhilfe unter die Übungsleiterpauschale?

Grundsätzlich können Sie von der Übungsleierpauschale profitieren, wenn Sie Nachhilfe geben. Es müssen jedoch alle oben beschriebenen Voraussetzungen erfüllt sein.

Folgende Sachverhalte liegen vor:

- Nachhilfe als Lehrer:in an der Schule: nicht nebenberuflich = kein Steuervorteil

- Private Nachhilfe: nicht im Rahmen einer gemeinnützigen Einrichtung = kein Steuervorteil

- Nachhilfe über z. Bsp. Schülerhilfe / Studienkreis = nicht im Rahmen einer gemeinnützigen Einrichtung = kein Steuervorteil

- Nachhilfe als Lehrer:in an einr VHS: alle Voraussetzungen erfüllt = Steuervorteil

- Nachhilfe im Rahmen eines gemeinnützigen Vereins: alle Voraussetzungen erfüllt = Steuervorteil

Muss ich die Aufwandsentschädigung angeben?

Auch wenn Ihre Aufwandsentschädigung dank der Pauschale vollkommen steuerfrei bleibt, müssen Sie diese in Ihrer Steuererklärung angeben. Da die Zahlung keiner bestimmten Einkunftsart zugeordnet werden kann, gibt es unterschiedliche Regelungen:

- Arbeitnehmer:in: Anlage N, Zeile 22

- Selbständige: Anlage S

- Personen ohne Hauptberuf: Anlage SO (sonstige Einkünfte)

Wie wirkt sich Ihr Ehrenamt steuerlich aus?

Mit der Ehrenamts- oder Übungsleiterpauschale wird Ihre finanzielle Aufwandsentschädigung bis zur Höhe der Pauschale steuerfrei gestellt. Es handelt sich um einen Jahresbetrag, der nicht gekürzt wird, auch wenn Sie die Tätigkeit nur einen Teil des Jahres ausgeübt haben.

Erfreulich: Übungsleiterpauschale und die Ehrenamtspauschale können Sie durchaus parallel zueinander innerhalb eines Kalenderjahres in Anspruch nehmen – allerdings nicht für ein und dieselbe Tätigkeit.

Fallbeispiel zur Erläuterung:

Wenn Sie also 2025 als Schatzmeister:in für den gemeinnützigen Sportverein in Ihrem Wohnort eine jährliche Aufwandsentschädigung von 720 Euro erhalten und von demselben Verein als Trainer:in der Jugendmannschaft monatlich 200 Euro erhalten, dürfen Sie sowohl die Ehrenamts- als auch die Übungsleiterpauschale ansetzen.

Berechnung Ihrer steuerfreien Einnahmen pro Jahr nach § 3 Nr. 26 und 26a EStG:

- Vor 2021: 2.400 € + 720 € = 3.120€

- Ab 2021: 3.000 € + 840 € = 3.840 €

- Ab 2026: 3.300 € + 960 € = 4.260 €

Das heißt im Jahr 2021 kann Ihr Verein Ihnen als Trainer:in der Jugendmannschaft monatlich maximal 250 Euro (= 3.000€/12) steuerfrei zukommen lassen und weitere 70 Euro (= 840€/12) monatlich für Ihre Aufwendungen als Schatzmeister:in. Ihre tatsächlichen Einnahmen liegen innerhalb dieser Grenzwerte und sind dementsprechend alle steuerfrei.

Übersteigen Ihre Einnahmen die steuerfreien Pauschalen von 3.000 Euro oder 840 Euro (bzw. 2.400 Euro oder 720 Euro vor 2021), sind die übersteigenden Beträge steuerpflichtig. Damit unterliegen sie gegebenenfalls auch der Sozialversicherungspflicht und können unter Umständen sogar zu Renten- und/oder BAFÖG-Kürzungen führen.

Hatten Sie Ausgaben im Zusammenhang mit der Erzielung der Einnahmen, wie etwa Fortbildungskosten, Fahrtkosten u. Ä., wirken sich diese erst dann aus, wenn der steuerfreie Pauschalbetrag überschritten wird.

FAQs zu Übungsleiterpauschale und Ehrenamt