Die Erbschaftsteuer in Deutschland kann mitunter ganz schon hoch ausfallen. Hier können Sie sich darüber informieren, welcher Steuerklasse Sie angehören und welche Freibeträge Ihnen somit zustehen.

Die Erbschaftsteuer in Deutschland kann mitunter ganz schon hoch ausfallen. Hier können Sie sich darüber informieren, welcher Steuerklasse Sie angehören und welche Freibeträge Ihnen somit zustehen.

Bei der Erbschaftssteuer handelt es sich um eine sogenannte Erbanfallsteuer. Diese müssen Sie also erst dann leisten, wenn ein Vermögenswert einer verstorbenen Person an Sie als Erben:in übergeht.

Sobald Sie von der Erbschaft erfahren, beginnt eine 3-monatige Frist, in der Sie sich beim zuständigen Erbschaftssteuer-Finanzamt melden müssen. Das zuständige Finanzamt richtet sich nach dem letzten Wohnsitz oder gewöhnlichen Aufenthaltsort des:r Verstorbenen.

Achtung: Nicht jedes Finanzamt ist auch ein Erbschaftssteuer-Finanzamt.

Ein formloses Anschreiben ist ausreichend, machen Sie am besten gleich folgende Angaben:

Tipp: Auch Schulden werden vererbt, verschaffen Sie sich also einen guten Überblick über den Nachlass und entscheiden Sie erst dann, ob Sie das Erbe annehmen oder ausschlagen. Sie haben sechs Wochen Zeit, ab dem Zeitpunkt, an dem Sie von dem Erbe erfahren haben.

Wenn Sie sich dazu entschließen, das Erbe anzunehmen, müssen Sie sich nun auch über die Erbschaftssteuer Gedanken machen. Die Höhe der Steuer ist zum einen abhängig vom Verwandtschaftsgrad zwischen Ihnen und dem:r Verstorbenen und zum anderen von der Höhe des Erbes.

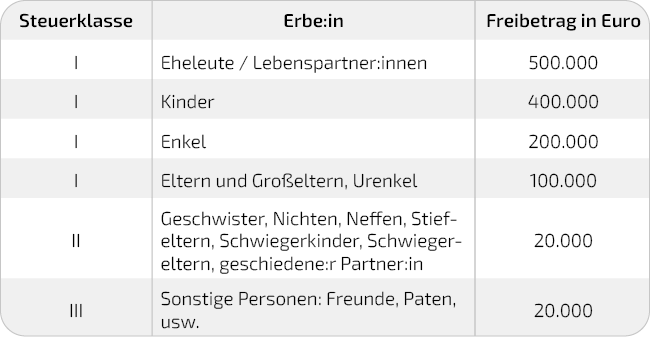

Je nach Verwandtschaftsgrad zum:r Erblasser:in steht Ihnen ein entsprechender Freibetrag zur Verfügung. Je näher Sie miteinander verwandt waren, desto höher ist auch der Freibetrag. Den höchsten Betrag erhalten hinterbliebene Ehepartner:innen bzw. Lebenspartner:innen.

Je nach Verwandtschaftsgrad werden den Erben:innen unterschiedliche Steuerklassen zugewiesen. Zur Steuerklasse I zählen die engsten Verwandten, also Eheleute, Kinder, Enkel, Eltern oder Großeltern des:r Verstorbenen. Zu Steuerklasse II zählen Geschwister, Nichten, Neffen, Stiefeltern, Schwiegerkinder, Schwiegereltern, geschiedene Partner:innen. In der III. und letzten Steuerklasse befinden sich alle weiteren Personen also beispielsweise Freunde.

In Steuerklasse II und III liegt der Freibetrag bei 20.000 € pro Person. Steuerklasse I wird nochmal in 4 Gruppen unterteilt, sodass nicht allen der gleiche Freibetrag zusteht. Eltern und Großeltern können bis zu 100.000 Euro, Eheleute hingegen erhalten mit bis zu 500.000 € den größten Steuerfreibetrag.

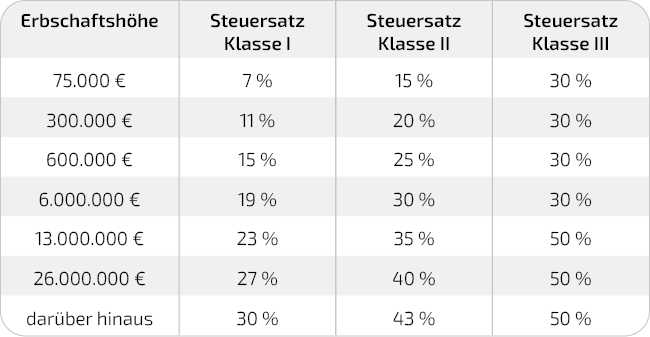

Die Höhe des anzuwendenden Erbschaftssteuersatzes ist abhängig von der Höhe des Erbes und ebenso von der Steuerklasse. Je größer das Erbe und je entfernter der Verwandtschaftsgrad, desto höher wird der Steuersatz.

In dieser zweiten Tabelle werden je nach Steuerklasse und Höhe des Erbes unterschiedliche Erbschaftssteuersätze zugeteilt. Die Steuerklassen wurden in der vorangegangenen ersten Tabelle bereits erläutert.

Die Erbschaftsteuersätze steigen mit zunehmender Erbschaftshöhe und sinkendem Verwandtschaftsgrad. Der höchste Prozentsatz liegt bei 50 % und gilt für Personen aus Steuerklasse III mit einem zu versteuernden Erbe in Höhe von 13 Millionen Euro oder mehr. Dahingegen wird bei Personen aus Steuerklasse I und einem zu versteuernden Erbe bis max. 75.000 Euro nur ein Steuersatz von 7 % angewendet.

Frau Webers Ehemann stirbt und hinterlässt ihr 750.000 Euro. Aufgrund der Heirat, gehört Frau Weber der Steuerklasse I an und hat somit einen Steuerfreibetrag von 500.000 Euro. Folglich werden nur noch 250.000 Euro versteuert und zwar mit einem Steuersatz von 11 % laut der Erbschaftssteuertabelle II. Frau Weber muss also 27.500 Euro Erbschaftssteuer zahlen.

Wäre nun aber nicht Frau Webers Ehemann, sondern ein enger Freund verstorben und hätte ihr 750.000 Euro vererbt, sähe die Sachlage deutlich anders aus. Der Freibetrag in Steuerklasse III liegt bei 20.000 Euro – 730.000 Euro müssen demnach noch versteuert werden. Der Steuersatz liegt bei 30 %, was zu einer Steuerbelastung von 219.000 Euro führt.

Tatsächlich gibt es auch Ausnahmen, bei denen keine Erbschaftssteuer anfällt. Es handelt sich um weitere Freibeträge, die Sie zusätzlich zu den normalen Freibeträgen aus der Erbschaftssteuertabelle I nutzen können, um so Ihre Steuerlast zu reduzieren.

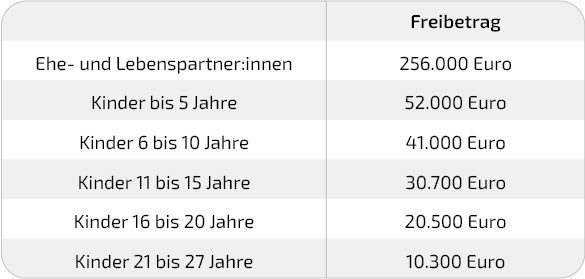

Der Versorgungsfreibetrag steht nur wenigen Personen zu, nämlich hinterbliebenen Ehepartner:innen, Kindern, Stiefkindern und Enkeln:innen, deren Eltern bereits verstorben sind.

Achtung: Erhalten Sie zusätzliche steuerfreie Versorgungsbezüge, wie beispielsweise Witwer:n- oder Waisenrente, wird Ihr Freibetrag um den jeweiligen Wert reduziert.

Den hinterbliebenen Ehe- und Lebenspartner:innen steht ein Freibetrag in Höhe von 256.000 Euro zu. Kindern steht abhängig von deren Alter ein Freibetrag zwischen 52.000 Euro und 10.300 Euro zu.

Den Pflegebeitrag in Höhe von 20.000 Euro können hinterbliebene Ehe- und Lebenspartner:innen sowie Kinder des:r Verstorbenen beantragen. Auch nicht verwandte Personen können den Pflegefreibetrag beanspruchen. Voraussetzung ist, dass Sie als Erbe:in die verstorbene Person vor ihrem Tod unentgeltlich oder gegen unzureichendes Entgelt gepflegt haben.

Als Hinterbliebene:r können Sie pauschal 10.300 Euro oder die tatsächlich entstandenen Kosten berücksichtigen. Folgende Ausgaben sind steuerlich relevant:

Verwandten mit Steuerklasse I stehen folgende Freibeträge zur Verfügung:

Personen der Steuerklasse II und III können in beiden Kategorien gemeinsam maximal 12.000 Euro steuerfrei erben.

Für Immobilien gilt eine Sonderregelung, denn es ist möglich, dass Immobilien vollkommen steuerfrei vererbt werden. Folgende Voraussetzungen müssen dabei erfüllt sein:

Bei Erbschaften zwischen Ehegatten:innen gilt diese Regelung ohne Flächenbegrenzung, die Immobilie bleibt also in jedem Fall steuerfrei. Erben Sie als Kind des:r Verstorbenen das Wohneigentum, gilt eine Höchstgrenze von 200 Quadratmetern. Ist die Immobilie größer, muss die über 200 m² hinausgehende Fläche versteuert werden.

Tipp: Ziehen Sie am besten möglichst zeitnah in die Wohnung oder das Haus ein, ansonsten akzeptiert das Finanzamt Ihre Steuerbefreiung womöglich nicht mehr.

Wenn Sie allerdings gar nicht vorhaben die Immobilie selbst zu beziehen, sondern zu verkaufen, ermittelt das Finanzamt den sogenannten Verkehrswert für das Haus oder die Wohnung. Dieser Wert orientiert sich allerdings nur an Durchschnittswerten der Nachbarschaft. Wenn der tatsächliche Wert geringer ist, müssen Sie die Immobilie von einem Sachverständigen bewerten lassen und diesen neuen Wert ans Finanzamt weitergeben.

Grundsätzlich kann das Finanzamt immer eine Erbschaftssteuererklärung anfordern, sobald Sie etwas erben. Die Höhe der Erbschaft ist dabei nicht ausschlaggebend. In der Regel werden Sie aber nur dazu aufgefordert, wenn auch Erbschaftssteuer anfällt.

In diesem Fall erhalten Sie die entsprechenden Steuererklärungsvordrucke per Post und im gleichen Zuge auch die gültige Abgabefrist. Normalerweise gewährt Ihnen das Finanzamt ungefähr einen Monat lang Zeit. Können Sie diese Frist nicht einhalten, bitten Sie bitte rechtzeitig um Verlängerung, ansonsten kann Ihnen ein Verspätungszuschlag drohen.

Hinweis: Als Lohnsteuerhilfeverein dürfen wir nur im Rahmen der Beratungsbefugnis nach § 4 Nr. 11 StBerG tätig werden. Die Erbschaftssteuer fällt leider nicht darunter, weshalb wir Sie diesbezüglich nicht beraten und auch die Erbschaftssteuererklärung nicht für Sie erstellen dürfen.

Sobald Sie das Erbe annehmen, müssen Sie auch die Steuerschulden des:r Verstorbenen begleichen und das inklusive Zinsen. Das gilt sowohl für bestehende Schulden, als auch für eventuelle Schulden aus der letzten Steuererklärung des:r Erblassers:in.

Insofern das Erbe nicht ausreichend ist, um die Schulden zu begleichen, müssen Sie diese von Ihrem eigenen Vermögen zahlen. Machen Sie sich also unbedingt ein Bild über den Nachlass und entscheiden Sie erst dann, ob Sie das Erbe annehmen.

Tipp: Sie können die beglichenen Steuerschulden in Ihrer Erbschaftssteuererklärung wieder geltend machen.

Stellt sich – später – heraus, dass der Nachlass überschuldet ist, kann der oder die Erbe:in durch eine Nachlassverwaltung oder ein Nachlassinsolvenzverfahren noch eine Beschränkung der Haftung auf den Nachlass bewirken.

Die Höhe der Erbschaftssteuer ist abhängig vom Verwandtschaftsgrad zwischen Ihnen und dem:r Erblasser:in und dem Wert des Erbes. Je nachdem liegt der Steuersatz zwischen 7 % und 50 %.

Es gibt mehrere Freibeträge, die abgezogen werden und damit die Höhe des zu versteuernden Erbes verringern.

Je nach Verwandtschaftsgrad zwischen Erblasser:in und Erbe:in wird in mehrere Steuerklassen mit unterschiedlich hohen Freibeträgen unterteilt:

Weitere zusätzliche Freibeträge:

Für Immobilien gilt eine Sonderregelung, denn es ist möglich, dass Immobilien vollkommen steuerfrei vererbt werden. Folgende Voraussetzungen müssen dazu erfüllt sein:

Grundsätzlich kann das Finanzamt immer eine Erbschaftssteuererklärung anfordern, sobald Sie etwas erben. Die Höhe der Erbschaft ist dabei nicht ausschlaggebend. In der Regel werden Sie aber nur dazu aufgefordert, wenn auch Erbschaftssteuer anfällt.

Hinweis: Als Lohnsteuerhilfeverein dürfen wir nur im Rahmen der Beratungsbefugnis nach § 4 Nr. 11 StBerG tätig werden. Die Erbschaftssteuer fällt leider nicht darunter, weshalb wir Sie diesbezüglich nicht beraten und auch die Erbschafsteuererklärung nicht für Sie erstellen dürfen.

Benötigen Sie Unterstützung? Deutschlandweit stehen Ihnen unsere Beratungsstellen mit Rat und Tat gerne zur Seite. Im Rahmen einer Mitgliedschaft begrenzt nach § 4 Nr. 11 StBerG sind unsere Berater:innen Ihre kompetente:n und persönliche:n Ansprechpartner:in rund um Ihre Einkommensteuererklärung. Finden Sie jetzt Ihre:n Steuerexperten:in vor Ort mit unserer PLZ-Suche.

Quellen:

Beitragsbild © minicase – stock.adobe.com

Inhaltsverzeichnis