Zu Beginn des Jahres 2021 wurde der Behinderten-Pauschbetrag erhöht und viele können jetzt bei ihrer Steuererklärung 2021 davon profitieren. Es lohnt sich sogar auch alte, uralte Bescheide hervorzusuchen.

Inhaltsverzeichnis:

- Was ist der Behinderten-Pauschbetrag?

- Diese Kosten werden abgedeckt

- Anspruch auf den Behinderten-Pauschbetrag

- Erweiterung des Anspruchs seit 2021

- Gut zu wissen: Post mortem Gutachten

- Wie hoch ist der Behinderten-Pauschbetrag?

- FAQs zum Behinderten-Pauschbetrag

Was ist der Behinderten-Pauschbetrag?

Bei Menschen mit Behinderung sind die Kosten im Alltag oft höher als bei anderen. Eigentlich handelt es sich bei solchen Kosten steuerrechtlich gesehen um außergewöhnliche Belastungen gem. § 33 EStG. Allerdings ist es sehr mühsam diese Kosten genau zu erfassen, zu belegen und zu bewerten.

Deshalb gibt es Pauschbeträge, wie beispielsweise den Behinderten-Pauschbetrag. Diese sind geregelt in § 33b EStG. Es handelt sich bei den Pauschbeiträgen um Jahresbeträge, die auch dann in voller Höhe gelten, selbst wenn die Voraussetzungen nur an einem einzigen Tag des Jahres vorgelegen haben.

Sie haben die Wahl: Sie können aus Vereinfachungsgründen den Pauschbetrag wählen oder eben doch genau Buch führen. Dieses Wahlrecht dürfen Sie alljährlich erneut ausüben, aber stets nur einheitlich für das ganze Kalenderjahr.

Achtung: Dieses alljährliche Wahlrecht üben Sie mit der Eintragung Ihrer Angaben in Ihrer Einkommensteuererklärung aus.

Ein weiteres Beispiel ist der Pflege-Pauschbetrag. Alle wichtigen Informationen zu diesem Thema finden Sie in unserem Blogbeitrag: „Pflege-Pauschbetrag – So erhalten Sie die Steuervergünstigung!“

Diese Kosten werden abgedeckt

Der Behinderten-Pauschbetrag deckt nur die üblichen Aufwendungen Ihrer Behinderung ab. Gemeint sind Aufwendungen für Hilfe, die im Zusammenhang mit den gewöhnlichen, regelmäßig wiederkehrenden Verrichtungen des täglichen Lebens:

- Pflege

- Arzneimittel

- Erhöhter Wäschebedarf

- und weiteres

Außergewöhnliche Ausgaben wie etwa Zuzahlungen zu teuren Prothesen oder Hilfsmitteln dürfen Sie ebenso wie die behinderungsbedingten Fahrtkosten zusätzlich bei der Steuer ansetzen.

Tipp: Übersteigen Ihre regelmäßigen, typischen Kosten den Pauschbetrag, sollten Sie von Ihrem Wahlrecht Gebrauch machen und Ihre Kosten einzeln als außergewöhnliche Belastungen absetzen. Bewahren Sie dazu alle Rechnungen und Belege auf!

Anspruch auf den Behinderten-Pauschbetrag

Sie haben kürzlich oder vielleicht auch schon vor Jahren Ihren Antrag nach dem Schwerbehindertengesetz gestellt und einige Monate später einen Bescheid erhalten? Dort lesen Sie vom Grad der Behinderung (20 bis 100 %) und eventuellen Merkzeichen wie G=gehbehindert; aG= außergewöhnlich gehbehindert; H=hilflos; Bl=blind; B=Begleitung usw. Bescheinigt wird Ihnen außerdem die Gültigkeit, bzw. Befristung Ihrer Behinderung.

Wenn Ihnen eine Behinderung oder Pflegestufe auf diesem Weg amtlich bescheinigt wurde, haben Sie Anspruch auf den Behinderten-Pauschbetrag. Ab dem angegebenen Gültigkeitsdatum steht es Ihnen zu, Ihre Kosten bei der Steuer geltend zu machen.

Erweiterung des Anspruches seit 2021

Seit 2021 finden die Pauschalen bereits ab einem Behinderungsgrad von 20 ohne weitere zusätzliche Kennzeichen Anwendung. Bis 2020 gab es den Pauschbetrag von 310 Euro bzw. 430 Euro nur, wenn mindestens ein Grad von 25 bei dauerhafter Einbuße der Beweglichkeit nachgewiesen werden konnten.

Erfreulich: Konnten Sie bislang Ihre nachgewiesene Behinderung nicht steuerlich geltend machen, weil der Zusatz „bei dauerhafter Einbuße der Beweglichkeit“ fehlte oder Ihnen nur ein Behinderungsgrad von 20 bescheinigt wurden? Mit der Änderung können Sie diese alten Bescheide nun nutzen.

Dementsprechend steht Ihnen der Pflege-Pauschbetrag also möglicherweise rückwirkend für mehrere Steuerjahre zu. Das geht sogar dann noch, wenn die Steuer längst erledigt und bestandskräftig ist.

Tipp: Es lohnt sich eventuell für Sie bei der Beantragung einer Schwerbehinderung auch die „Rückwirkung wegen Steuer“ zu beantragen und zumindest prüfen zu lassen. Ein einfaches X im Antrag ist ausreichend.

Gut zu wissen: Post mortem Gutachten

Der Fiskus verlangt regelmäßig den Nachweis der Pflegebedürftigkeit bzw. Behinderung. Ist der oder die Betroffene zwischenzeitlich verstorben, ist ein entsprechender Antrag durch Angehörige nicht mehr möglich. ABER gem. §65(4) EStDV ist das Finanzamt auf Antrag verpflichtet von Amts wegen, eine gutachterliche Stellungnahme einzuholen.

Wie hoch ist der Behinderten-Pauschbetrag?

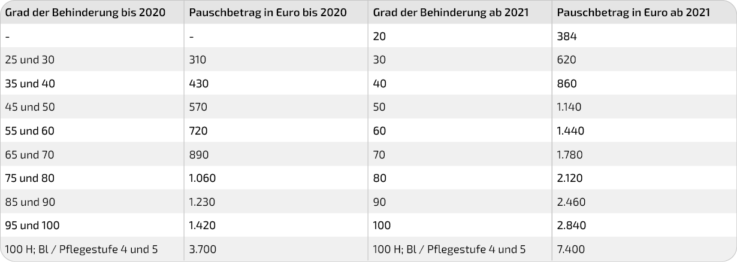

Die Höhe des Pauschbetrags ist abhängig vom Grad Ihrer Behinderung, Ihren Merkzeichen bzw. Ihrer Pflegestufe. Der Pauschbetrag kann nunmehr zwischen 384 Euro und 7.400 Euro betragen. Ab 2021 wurden die Pauschbeiträge deutlich angehoben, teilweise sogar verdoppelt. Das lässt sich der nachfolgenden Tabelle entnehmen.

Sofern auf Ihrem Schwerbehindertenausweis die Merkmale blind (Bl) oder hilflos (H) eingetragen sind oder bei Ihnen eine Pflegestufe von 4 oder 5 festgestellt wurde, steht Ihnen der maximale Pauschbetrag von 7.400 Euro zu.

Erfreulich: Ändert sich Ihr Behinderungsgrad während des Kalenderjahres, richtet sich die Höhe des Pauschbetrags nach dem höheren Grad.

Die Pauschbeiträge können und konnten schon immer auch auf andere Personen übertragen werden. Das ist beispielsweise sinnvoll, wenn Sie sich als Elternteil um Ihr Kind mit Behinderung kümmern. Weitere Informationen dazu finden Sie in unserem Blogbeitrag: „Kann man seinen Behinderten-Pauschbetrag verschenken?“

FAQs zum Behinderten-Pauschbetrag

Wer hat Anspruch auf den Behinderten-Pauschbetrag?

Der Anspruch auf den Behinderten-Pauschbetrag ist abhängig von Ihrem Grad der Behinderung oder Ihrer Pflegestufe. Seit 2021 finden die Pauschalen bereits ab einem Behinderungsgrad von 20 ohne weitere zusätzliche Kennzeichen Anwendung.

Welche Kosten werden durch den Behinderten-Pauschbetrag abgedeckt?

Der Behinderten-Pauschbetrag deckt die üblichen Aufwendungen Ihrer Behinderung ab. Gemeint sind Aufwendungen für Hilfe, die im Zusammenhang mit den gewöhnlichen, regelmäßig wiederkehrenden Verrichtungen des täglichen Lebens:

- Pflege

- Arzneimittel

- Erhöhter Wäschebedarf

- und weiteres

Wie hoch ist der Behinderten-Pauschbetrag?

Die Höhe des Pauschbetrags ist abhängig vom Grad Ihrer Behinderung, Ihren Merkzeichen bzw. Ihrer Pflegestufe. Der Pauschbetrag kann seit 2021 zwischen 384 Euro und 7.400 Euro betragen.

Sofern auf Ihrem Schwerbehindertenausweis die Merkmale blind (Bl) oder hilflos (H) eingetragen sind oder bei Ihnen eine Pflegestufe von 4 oder 5 festgestellt wurde, steht Ihnen der maximale Pauschbetrag von 7.400 Euro zu.

Kann man seinen Behinderten-Pauschbetrag verschenken?

Ja, man kann seinen Behinderten-Pauschbetrag verschenken, allerdings nur in einigen wenigen Fällen:

- von Kindern an ihre Eltern

- von einem:r Ehepartner:in an den oder die andere

Benötigen Sie Unterstützung? Deutschlandweit stehen Ihnen unsere Beratungsstellen mit Rat und Tat gerne zur Seite. Im Rahmen einer Mitgliedschaft begrenzt nach § 4 Nr. 11 StBerG sind unsere Berater:innen Ihre kompetente:n und persönliche:n Ansprechpartner:in rund um Ihre Einkommensteuererklärung. Finden Sie jetzt Ihren Steuerexperten:in vor Ort mit unserer PLZ-Suche.

Beitragsbild © vegefox.com – stock.adobe.com