Als Rentner:in sollten Sie sich jedes Jahr aufs Neue fragen, ob Sie eine Steuererklärung abgeben müssen oder nicht. Bereits kleine Veränderungen der finanziellen Verhältnisse können dazu führen, dass Sie in die Steuerpflicht rutschen. Damit Sie sich selbst nochmal vergewissern können, beantworten wir die Frage, ab wann Sie als Rentner:in eine Steuererklärung abgeben müssen?

Inhaltsverzeichnis:

- Auswirkungen der Rentenerhöhung 2024

- Steuererklärung = Steuerbelastung?

- Berechnung des steuerpflichtigen Anteils

- Steuerfreie Renteneinnahmen

Auswirkungen der Rentenerhöhung 2024

Auch im Jahr 2024 gibt es wieder gute Neuigkeiten für alle Rentner:innen: Die Deutsche Rentenversicherung wird die Renten zum 01.07.2024 erfreulicherweise wieder deutlich anheben, nämlich um 4,57 %. Da die Angleichung der Renten in Ost und West bereits im Vorjahr erreicht wurde, gibt es in diesem Jahr erstmalig einen einheitlichen Anpassungswert.

Allerdings kann dies auch dazu führen, dass Sie nun eine Einkommensteuererklärung abgeben müssen, denn die jährlichen Rentenerhöhungen sind vollständig zu versteuern. Sobald das zu versteuernde Einkommen aus Ihrer Rente den Rentenfreibetrag (auch Grundfreibetrag genannt) überschreitet, müssen Sie eine Einkommensteuererklärung abgeben.

Höhe Grundfreibetrag für Ledige, bzw. bei Zusammenveranlagung:

- 2021: 9.744 Euro, bzw. 19.488 Euro

- 2022: 10.347 Euro, bzw. 20.694 Euro

- 2023: 10.908 Euro, bzw. 21.816 Euro

- 2024: 11.784 Euro, bzw. 23.568 Euro

- 2025: 12.084 Euro, bzw. 24.168 Euro

Einerseits werden aufgrund von Rentenerhöhungen also immer mehr Rentner:innen steuerpflichtig und müssen eine Steuererklärung abgeben, da das zu versteuernde Einkommen den Rentenfreibetrag nun häufiger übersteigt.

Andererseits wird eben dieser Rentenfreibetrag auch 2024 deutlich erhöht. Laut einer Schätzung des Bundesfinanzministeriums fallen 114.000 Rentner:innen neu in die Steuerpflicht wogegen 244.000 keine Erklärung mehr abgeben müssen. Ausführliche

Hinweis: Insgesamt sind also trotz Rentenerhöhung weniger Rentner:innen steuerpflichtig.

Lesen Sie hier, wann die Abgabefrist für Ihre Steuererklärung abläuft: „Bis wann muss die Abgabe der Steuererklärung erfolgen?“

Steuererklärung = Steuerbelastung?

Aber keine Sorge, auch wenn Sie den Grundfreibetrag in einem Jahr überschreiten sollten, müssen Sie zwar eine Einkommensteuererklärung abgeben, das bedeutet jedoch nicht automatisch, dass Sie auch Steuern zahlen müssen. In den meisten Fällen kommt es nur zu einer sehr geringen oder gar keiner Einkommensteuerbelastung.

Wichtig: Auch als Rentner:in können Sie weiterhin Ihre Aufwendungen geltend machen, wie z. B. Spenden, Kosten für Brillen, Therapien oder Medikamente. Auch die Ausgaben für die Kranken- und Pflegeversicherung sind abzugsfähig

Bei vollständiger und sachkundiger Angabe aller Kosten können Einkommensteuerzahlungen oft vermieden oder zumindest deutlich reduziert werden. Unsere Beratungsstellenleiter:innen stehen Ihnen gerne zur Verfügung und helfen Ihnen im Rahmen einer Mitgliedschaft dabei Steuern zu sparen.

Berechnung des steuerpflichtigen Anteils

Ausschlaggebend für die Berechnung des steuerpflichtigen Rentenanteils ist die Bruttorente, also der bezogene Betrag einschließlich der Beiträge zur Kranken- und Pflegeversicherung. Maßgebend ist zudem das Jahr des Rentenbeginns.

Haben Sie beispielsweise Ihre Rente erstmalig im Jahr 2005 bezogen, so beträgt der steuerpflichtige Anteil Ihrer Rente 50 %. Bei einem späteren Rentenbeginn steigt der steuerpflichtige Anteil jedes Jahr um zwei Prozentpunkte und beträgt beispielsweise im Jahr 2010 60 %, im Jahr 2015 70 % und im Jahr 2020 80 %.

Ab 2020 steigt der steuerpflichtige Anteil jährlich nur noch um einen Prozentpunkt und beträgt damit im Jahr 2030 90 %. Wer seine Rente also im Jahr 2058 oder später erstmalig bezieht, muss diese vollständig versteuern. Der bei Rentenbeginn ermittelte Anteil des steuerpflichtigen Betrags ändert sich nicht mehr.

Hinweis: Der Grund für diese Regelung ist die im Jahr 2005 beschlossene Reformation der Altersrenten. Infolgedessen wurde schrittweise auf eine nachgelagerte Besteuerung umgestellt.

Steuerfreie Renteneinnahmen

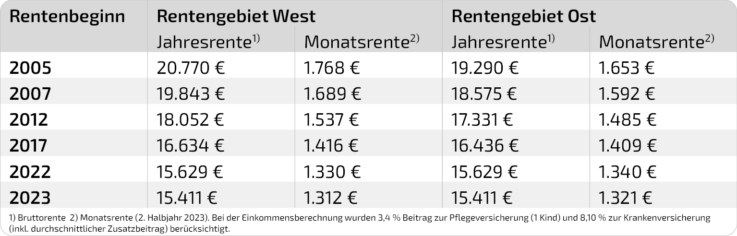

Entwarnung gibt es für diejenigen, die ausschließlich eine gesetzliche Rente beziehen. Der Bundesverband Lohnsteuerhilfevereine e.V. hat in der nachfolgenden Tabelle für jedes Jahr des Rentenbeginns den entsprechenden Betrag ermittelt, für den Sie sicher keine Steuern zahlen müssen. Für Ehepaare zählen jeweils die doppelten Beträge.

In der vorangegangenen Tabelle werden jeweils die Bruttowerte der Jahres- und Monatsrenten für die Rentengebiete West und Ost dargestellt, die steuerfrei bleiben. Entscheidend ist hierbei das Jahr des Renteneintritts. Die Tabelle zeigt Werte ab dem Jahr 2005.

Ein:e Rentner:in aus dem Rentengebiet West, die im Jahr 2023 in Rente geht, muss keine Steuern zahlen, wenn er oder sie eine Bruttojahresrente von 15.374 Euro oder weniger hat. Bei zusätzlichen Einnahmen oder Einnahmen aus anderen Einkunftsarten können Steuern fällig werden.

Die zweite Tabelle ist inhaltlich gleich aufgebaut, hier wurde zur Einkommensberechnung jedoch der erhöhte Beitragssatz von 3,4 % zur Pflegeversicherung zu Grunde gelegt. Dieser findet bei allen Beschäftigten mit einem Kind Anwendung.

Dementsprechend muss ein:e Rentner:in mit einem Kind, der oder die aus dem Rentengebiet West stammt und ebenfalls 2023 in Rente geht, bei einer Bruttojahresrenten von maximal 15.411 € keine Steuern zahlen.

Benötigen Sie Unterstützung? Deutschlandweit stehen Ihnen unsere Beratungsstellen mit Rat und Tat gerne zur Seite. Im Rahmen einer Mitgliedschaft begrenzt nach § 4 Nr. 11 StBerG sind unsere Berater:innen Ihre kompetenten und persönlichen Ansprechpartner:innen rund um Ihre Einkommensteuererklärung. Finden Sie jetzt Ihre:n Steuerexperten:in vor Ort mit unserer PLZ-Suche.

Quellenangabe: