Für den Fahrtweg von der Wohnung zum Arbeitsplatz gibt es die bekannte Entfernungspauschale, aber auch die Mobilitätsprämie. Hier erfahren Sie, was der Unterschied ist und welche der beiden Optionen für Sie in Frage kommt.

Inhaltsverzeichnis:

- Was ist die Mobilitätsprämie?

- Welche Voraussetzungen müssen erfüllt sein?

- Welche steuerliche Entlastung bietet die Mobilitätsprämie?

- So berechnet sich die Mobilitätsprämie

- So beantragen Sie die Mobilitätsprämie

- Berechnungsbeispiele zur Mobilitätsprämie

- Lohnt sich die Mobilitätsprämie?

Was ist die Mobilitätsprämie?

In der Steuererklärung können Sie für Fahrten zwischen Ihrer Wohnung und dem Arbeitsplatz die Entfernungspauschale geltend machen. Für Arbeitnehmer:innen, die einen weiten Weg zur Arbeit zurücklegen, gibt es eine befristete Anhebung der Entfernungspauschale für den Weg von der Wohnung zur ersten Tätigkeitsstätte ab dem 21. Entfernungskilometer

- ab 01.01.2021 bis 31.12.2023 von 30 Cent/km auf 35 Cent/km,

- ab 01.01.2024 bis 31.12.2026 von 30 Cent/km auf 38 Cent/km.

Update vom 16.03.2022: Die Pendlerpauschale für Fernpendler wurde bereits rückwirkend zum 01.01.2022 auf 38 Cent/km ab dem 21. Kilometer erhöht.

Leider können Arbeitnehmer:innen, die aufgrund ihres geringen Einkommens keine Einkommensteuer zahlen, von dieser Erhöhung nicht profitieren.

Erfreulich: Wenn Sie betroffen sind und sich die erhöhte Entfernungspauschale (ab dem 21. Kilometer) bei Ihnen nicht auswirkt, obwohl Ihre erste Tagesstätte mehr als 21 Kilometer entfernt ist, können Sie im Gegenzug von der Mobilitätsprämie profitieren.

Einfach ausgedrückt, soll die Mobilitätsprämie Geringverdienern:innen die Steuerersparnis ersetzten, die ihnen durch die erhöhte Entfernungspauschale eigentlich zustehen würde.

Achtung: Beträgt die Entfernung weniger als 21 Kilometer, ändert sich für Sie leider nichts – weder hinsichtlich der Entfernungspauschale, noch können Sie eine Mobilitätsprämie in Anspruch nehmen.

Sie fragen sich, welche Kosten Sie als Pendler:in noch bei Ihrer Steuer berücksichtigen können? In diesem Blogbeitrag erhalten Sie die Antwort: „Pendlerpauschale, Kfz-Versicherung, Unfallkosten: Was können Pendler:innen absetzen?“

Welche Voraussetzungen müssen erfüllt sein?

Damit Sie in den Genuss der Mobilitätsprämie kommen, sind aber zunächst einige Voraussetzungen zu erfüllen:

- Ihre Entfernung zwischen Arbeitsplatz und Wohnung muss mindestens 21 Kilometer betragen

- Ihre gesamten Werbungskosten (d.h. Entfernungspauschale, erhöhte Entfernungspauschale, Arbeitsmittel, Arbeitszimmer, doppelte Haushaltsführung, etc.) müssen den Werbungskosten-Pauschbetrag von 1.000 Euro (1.200 Euro ab 2022) überschreiten

- Ihr zu versteuerndes Einkommen muss geringer als der jährliche Grundfreibetrag sein

Bitte beachten Sie: Um Anspruch auf die Mobilitätsprämie zu haben, müssen Sie alle drei Voraussetzungen erfüllen.

Achtung: Liegt eine der drei Voraussetzungen nicht vor, erhalten Sie die Mobilitätsprämie leider nicht.

Welche steuerliche Entlastung bietet die Mobilitätsprämie?

Die Mobilitätsprämie beträgt 14 % der Bemessungsgrundlage und wird Ihnen direkt erstattet.

So berechnet sich die Mobilitätsprämie

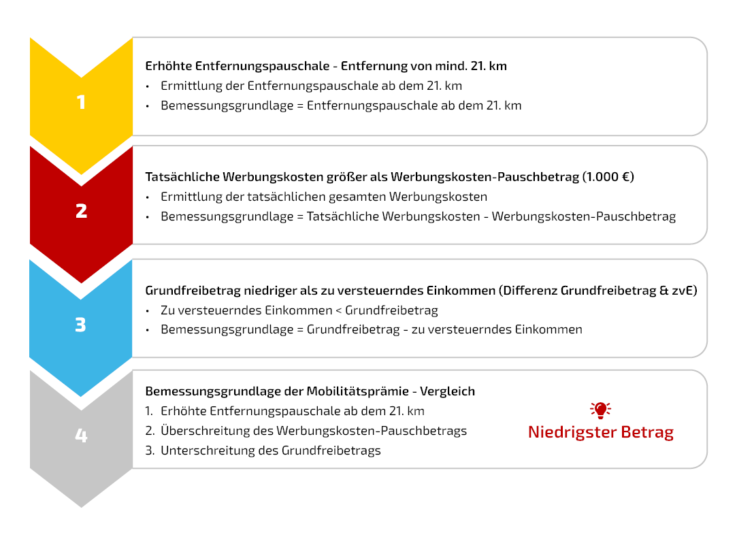

Drei Faktoren spielen bei der Berechnung eine Rolle:

- Entfernung mindestens 21 Kilometer,

- zu versteuerndes Einkommen < Grundfreibetrag und

- gesamte Werbungskosten > Werbungskosten-Pauschbetrag von 1.000 Euro (bis Ende 2022)

- gesamte Werbungskosten > Werbungskosten-Pauschbetrag von 1.200 Euro (ab Anfang 2022)

Die Faktoren stellen nicht nur die Voraussetzungen dar, sondern gleichzeitig auch die maßgeblichen Parameter für die Ermittlung der Bemessungsgrundlage der Prämie. Das macht die Berechnung leider recht kompliziert.

Praktisch: Nutzen Sie gerne unsere Berechnungsbögen zur Mobilitätsprämie und schon wird die Berechnung ein Kinderspiel:

Das nachfolgende Schaubild soll Ihnen einen kleinen Überblick über die verschiedenen Voraussetzungen und Faktoren geben. Die einzelnen Schritte dieses Schemas werden auch in unseren Berechnungsbögen dargestellt.

So beantragen Sie die Mobilitätsprämie

Die Mobilitätsprämie beantragen Sie ganz einfach in zwei Schritten:

- Ankreuzen des Häkchens auf den Hauptvordruck Ihrer Einkommensteuererklärung und

- Ausfüllen der Anlage Mobilitätsprämie

Zusätzlich müssen Sie auch die Anlage N auszufüllen, denn das Finanzamt benötigt die Höhe des zu versteuernden Einkommens und Ihre tatsächlichen Werbungskosten.

Übrigens: Hatten Sie im relevanten Steuerjahr keine Einnahmen, da Sie beispielsweise Student:in sind, so können Sie auf die Anlage N verzichten.

Der Antrag für 2021 kann bis zum 31.12.2025 gestellt werden, der Antrag für 2022 bis zum 31.12.2026 und so weiter. Die Antragsfrist entspricht also der Einkommensteuererklärungsfrist.

Lesen Sie hier nochmal alle wichtigen Infos zu den Abgabefristen für die Steuererklärung nach: „Bis wann muss die Abgabe der Steuererklärung erfolgen“

Berechnungsbeispiele zur Mobilitätsprämie

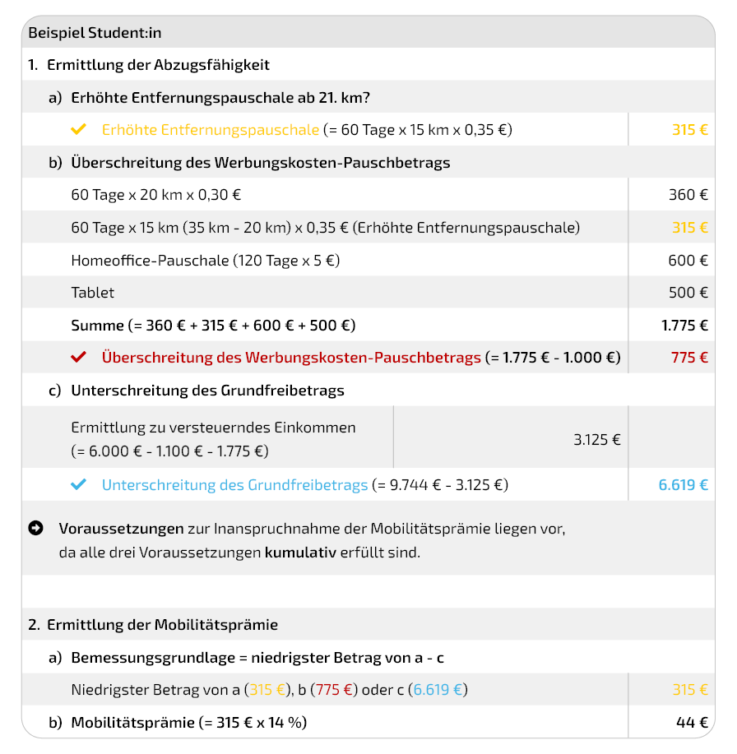

1. Beispiel: Masterstudent:in

A ist Masterstudent:in und hat im Jahr 2021 insgesamt steuerpflichtige Bruttoeinnahmen von 6.000 Euro. Die ansetzbaren Sonderausgaben und außergewöhnlichen Belastungen betragen 1.100 Euro. A hatte zudem folgende berufliche Aufwendungen:

- 60 Fahrten zur Universität (Entfernung 35 km)

- 120 Homeoffice-Tage im Rahmen des Studiums

- 500 Euro für ein Tablet

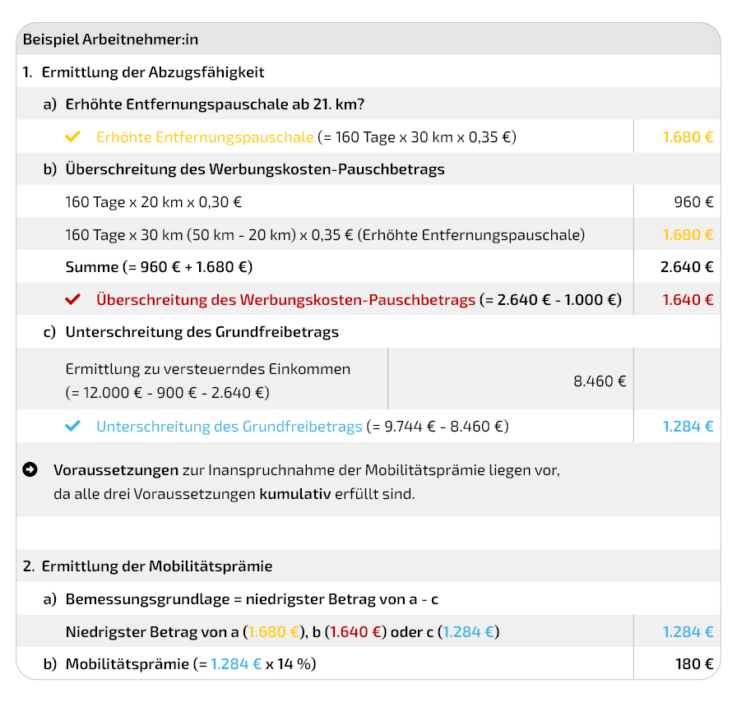

2. Beispiel: Arbeitnehmer:in

Arbeitnehmer:in A fährt täglich 50 km zur Arbeit. A war im Jahr 2021 insgesamt an 160 Tagen im Büro tätig. A erzielt insgesamt einen Bruttoarbeitslohn von 12.000 Euro. Es wurde keine Lohnsteuer einbehalten. Die ansetzbaren Sonderausgaben und außergewöhnliche Belastungen betragen 900 Euro. A hatte folgende berufliche Aufwendungen:

- 160 Fahrten zur Arbeitsstätte (Entfernung 50 km)

Lohnt sich die Mobilitätsprämie?

Die Frage ist nicht leicht zu beantworten, denn nicht nur die Berechnung ist kompliziert; auch ist die Erstattung oft niedriger als erhofft. Die Prämie wird nämlich erst ausbezahlt, wenn Sie mehr als 10 Euro beträgt.

Erstellen Sie ohnehin eine Einkommensteuererklärung, so können Sie ganz einfach und schnell die Anlage Mobilitätsprämie zusätzlich ausfüllen. Erfreulicherweise macht das Steuerprogramm die Berechnung in der Regel von selbst. Die Mobilitätsprämie bedeutet so also kaum einen Mehraufwand für Sie.

Wenn Sie bisher keine Steuererklärung abgegeben haben, weil Sie nicht dazu verpflichtet sind oder Sie keine Steuererstattung erhalten, müssen Sie für die Mobilitätsprämie nun aber trotzdem eine Steuererklärung erstellen. Es reicht leider nicht, nur die Anlage Mobilitätsprämie einzureichen.

Benötigen Sie Unterstützung? Deutschlandweit stehen Ihnen unsere Beratungsstellen mit Rat und Tat gerne zur Seite. Im Rahmen einer Mitgliedschaft begrenzt nach § 4 Nr. 11 StBerG sind unsere Berater:innen Ihre kompetente:n und persönliche:n Ansprechpartner:in rund um Ihre Einkommensteuererklärung. Finden Sie jetzt Ihre:n Steuerexperten:in vor Ort mit unserer PLZ-Suche.

Inhaltsverzeichnis: