Was sehen Sie hier?

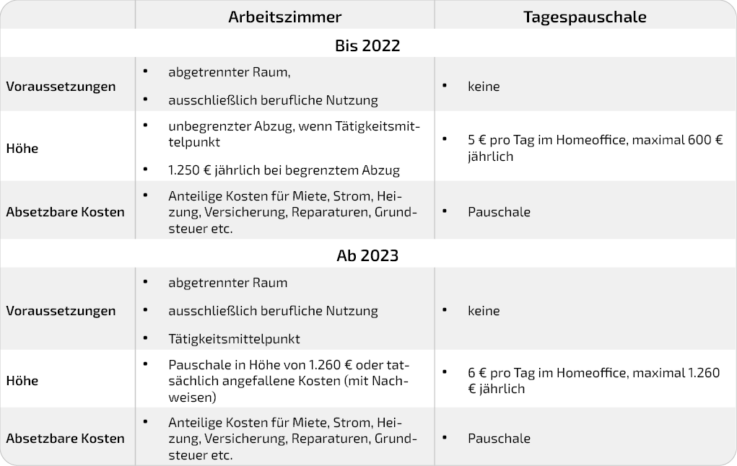

In der vorangegangenen Tabelle werden die Voraussetzungen und die maximal anrechenbaren Kosten beim häuslichen Arbeitszimmer oder der Homeoffice-Pauschale miteinander verglichen. Außerdem wird betrachtet, welche Änderungen ab dem Steuerjahr 2023 zu beachten sind.

Um die Tagespauschale geltend machen zu können, müssen keinerlei Voraussetzungen erfüllt werden, weshalb diese Option für alle Arbeitnehmer:innen, die im Homeoffice arbeiten, passend ist. Im Gegensatz dazu werden an das Arbeitszimmer mehrere Voraussetzungen gestellt und seit 2023 muss dieses auch den Mittelpunkt der gesamten beruflichen Tätigkeit darstellen.

Erfüllt Ihr häusliches Arbeitszimmer die Voraussetzungen, können Sie ab 2023 die anteiligen Kosten für Miete, Strom, Heizung und vieles andere entweder in tatsächlich angefallener Höhe absetzen oder Sie nehmen eine Pauschale in Höhe von 1.260 Euro in Anspruch.

Bei der Homeoffice-Pauschale stehen Ihnen seit 2023 6 Euro pro Tag im Homeoffice bis zu einem Maximalbetrag von 1.260 Euro pro Jahr zu.

Fazit für Ihre Entscheidung ab 2023:

Wenn Ihr Arbeitszimmer die vorgegebenen Voraussetzungen nicht erfüllt, haben Sie ohnehin nur die Möglichkeit der Homeoffice-Pauschale.

Haben Sie allerdings die Möglichkeit Ihre Kosten im Homeoffice auch als häusliches Arbeitszimmer abzusetzen, sollten Sie die jeweiligen Kosten pro Quadratmeter berechnen. Liegen diese insgesamt über jährlich 1.260 Euro dann sollten Sie die tatsächlichen Kosten ansetzen. Liegen die Kosten darunter, können Sie eine der beiden Pauschalen wählen.

➤ Nutzen Sie unseren kostenlosen Berechnungsbogen | Arbeitszimmer (PDF)

Tagespauschale vs. Fahrtkosten – was ist günstige?

Ein Ansatz der Homeoffice-Pauschale und zusätzlich der Entfernungspauschale für einen Kalendertag ist nicht möglich. Fahren Sie also morgens ins Büro und am Nachmittag ins Homeoffice, so kann, wenn kein häusliches Arbeitszimmer vorliegt, nur die Entfernungspauschale geltend gemacht werden.

Welche Pauschale für Sie günstiger ist, ist abhängig von Ihrem Arbeitsweg.

Berechnung für 2023 und später:

Für die ersten 20 Kilometer kann ein Betrag in Höhe von jeweils 30 Cent angesetzt werden. Ist Ihr Arbeitsweg länger als 20 Kilometer, ist die Entfernungspauschale pro Tag höher als die Tagespauschale. Ab dem 21. Kilometer wird die Entfernungspauschale außerdem mit 38 Cent pro Kilometer berechnet.

Besonderheit für Angestellte ohne anderen Arbeitsplatz im Büro:

Ab dem Steuerjahr 2023 kann die Pauschale von 6 Euro neben den Abzug der Entfernungspauschale für Fahrten zwischen Wohnung und Arbeitsstätte geltend gemacht werden, d.h. für einen Tag erhalten Sie die Entfernungspauschale sowie die 6 Euro-Pauschale.

Achtung: Dies ist aber nur möglich, wenn für die berufliche Tätigkeit dauerhaft kein anderer Arbeitsplatz zur Verfügung steht, beispielsweise bei Lehrer:innen.

Wie hoch ist die Homeoffice-Pauschale 2025?

Für jeden Tag, an dem Sie im Homeoffice gearbeitet haben, dürfen Sie

- ab dem Jahr 2023 6 Euro – maximal 1.260 Euro im Jahr, das heißt 210 Arbeitstage – ansetzen.

- bis zum Steuerjahr 2022 5 Euro – maximal 600 Euro im Jahr, das heißt 120 Arbeitstage – ansetzen.

Jeder weitere Tag im Homeoffice wird nicht berücksichtigt.

Achtung: Die Tagespauschale kann nicht unabhängig vom Arbeitnehmerpauschbetrag geltend gemacht werden, sondern wird zur Summe Ihrer Werbungskosten addiert.

Welche Voraussetzungen müssen für die Homeoffice-Pauschale erfüllt werden?

Im Gegensatz zu den vielen Vorgaben, die Sie für den Steuerabzug bei einem häuslichen Arbeitszimmer erfüllen müssen, gelten für die Homeoffice-Pauschale keine strengen Voraussetzungen. Der Arbeitsplatz kann sich auch am Esstisch, im Wohnzimmer oder in einer separaten Arbeitsecke befinden. Außerdem kann die Homeoffice-Pauschale auch genutzt werden, wenn Sie freiwillig von zu Hause arbeiten.

Hinweis: Bildet Ihr Arbeitszimmer nicht Ihren Tätigkeitsmittelpunkt, sondern Sie üben Ihre Tätigkeit nur teilweise in Ihrer Wohnung aus oder das häusliche Arbeitszimmer stellt nicht den qualitativen Schwerpunkt dar, kommt für Sie ab 2023 nur noch ein Abzug der Tagespauschale in Betracht.

Lesen Sie hier alle wichtigen Informationen zum häuslichen Arbeitszimmer: „Arbeitszimmer absetzen – Alle Voraussetzungen und Möglichkeiten auf einen Blick“

Brauche ich einen Nachweis für meine Homeoffice-Tage?

Grundsätzlich müssen Sie keinen Nachweis mit Ihrer Steuererklärung beim Finanzamt einreichen, allerdings gilt die Belegvorhaltepflicht. Eine gesetzliche Verpflichtung zur Aufzeichnung der Arbeitstage besteht laut der Finanzverwaltung nicht. Für den Abzug der Pauschale sind aber die Kalendertage aufzuzeichnen und in geeigneter Form glaubhaft zu machen.

Empfehlung: Unsere Empfehlung ist, dass Sie eine Aufstellung bzw. einen Kalender über die Homeoffice-Tage führen und dem Finanzamt vorlegen können.

Alternativ können Sie eine Arbeitgeberbescheinigung nutzen. Damit bestätigt Ihnen Ihr Arbeitgeber, dass Sie an folgenden Tagen zu Hause tätig waren:

➤ Jetzt herunterladen: Bestätigung | Homeoffice – Download (PDF)

Vervielfacht sich die Pauschale bei verschiedenen beruflichen Tätigkeiten?

Nein, der Höchstbetrag wird nicht tätigkeitsbezogen vervielfacht, denn die Homeoffice-Pauschale steht jedem:r Steuerpflichtigen nur einmal zu.

Üben Sie also verschiedene betriebliche oder berufliche Tätigkeiten aus, ist ein Ansatz der Pauschale je Tätigkeit ausgeschlossen. Die Pauschale ist somit auf die verschiedenen Tätigkeiten aufzuteilen oder kann direkt einer Tätigkeit aus Vereinfachungsgründen zugeordnet werden.

Homeoffice absetzen als Azubi oder Student:in

Befinden Sie sich in Ausbildung oder im Studium können Sie die Tagespauschale ebenfalls in Anspruch nehmen. Liegt eine Erstausbildung vor, stellt die Pauschale keine Werbungskosten dar, sondern diese ist im Rahmen der Sonderausgaben zu berücksichtigen.

Achtung: Findet Ihre Ausbildung im Rahmen eines Dienstverhältnisses statt, können Sie in jedem Fall Werbungskosten geltend machen.

Lesen Sie weitere Infos zur Steuererklärung für Studierende.

Homeoffice absetzen im Rahmen einer Fort- oder Weiterbildung

Bei Fort- und Weiterbildungen handelt es sich in der Regel um Zweitausbildungen, weshalb Sie Ihre Kosten als Werbungskosten absetzen können.

Weitere Steuertipps zu Fortbildungen erhalten Sie in diesem Blogbeitrag: „Fortbildungskosten von der Steuer absetzen“

Wie kann ich die Homeoffice-Pauschale in der Steuererklärung beantragen?

Bis zum Steuerjahr 2022:

Die Homeoffice-Pauschale müssen Sie bei der Steuererklärung in Anlage N, Zeile 45 beantragen. Es ist die Angabe der Arbeitstage im Homeoffice notwendig.

Ab dem Steuerjahr 2023:

Die Tagespauschale müssen Sie bei der Steuererklärung in Anlage N Zeile 61 oder 62 beantragen. Es ist die Angabe der Arbeitstage notwendig.

- Zeile 61: Sie arbeiten im Homeoffice und beim Arbeitgeber steht Ihnen ein anderer Arbeitsplatz zur Verfügung? Dies ist beispielsweise der Fall, wenn Sie im Büro arbeiten und Sie beim Arbeitgeber einen Arbeitsplatz haben, aber freiwillig an manchen Tagen im Homeoffice arbeiten.

- Zeile 62: Sie arbeiten im Homeoffice und Ihnen steht beim Arbeitgeber dauerhaft kein anderer Arbeitsplatz zur Verfügung? Dies ist beispielsweise bei Lehrern:innen der Fall, da für die Unterrichtsvorbereitung / -nachbereitung die Tätigkeit zuhause ausgeübt wird.

Welche Kosten kann ich 2025 im Homeoffice zusätzlich ansetzen?

Arbeitsmittel

Arbeitsbedingte Zimmereinrichtungen, wie z. B. der Schreibtisch, der Aktenschrank und PC oder Laptop, müssen weniger strenge Voraussetzungen erfüllen, um steuerlich berücksichtigt zu werden. Soweit Sie diese beruflich nutzen, sind solche Arbeitsmittel insgesamt und unabhängig vom Vorliegen eines häuslichen Arbeitszimmers i. S. d. Gesetzes abzugsfähig.

Digitale Wirtschaftsgüter sind nun bereits im Jahr des Kaufs sofort abzugsfähig. Mehr dazu hier: „Abschreibung digitaler Wirtschaftsgüter: Nutzungsdauer von Hardware und Software auf ein Jahr verkürzt“.

Berufliche Telefon- und Internetkosten

Kosten für die berufliche Telekommunikation können Sie pauschal mit 20 %, monatlich maximal 20 Euro ansetzten. Oder Sie legen Nachweise vor und ermitteln anhand von Aufzeichnungen den exakten beruflichen Anteil.

➤ Jetzt herunterladen: Berechnungsbogen | Telekommunikationskosten (PDF)

FAQs zum Homeoffice